-

Audit

Durch unsere unabhängig und kompetent durchgeführten Prüfungsleistungen garantieren wir unseren Mandanten und deren Abschlussadressaten ein hohes Maß an Sicherheit und Vertrauen.

-

Assurance

Wir haben Assurance Service Lines im Bereich der prüfungsnahen Beratung etabliert, damit wir Sie bei der Identifizierung der für Sie relevanten Risiken und Herausforderungen unterstützen können.

-

Technology Consulting

Erhalten Sie maßgeschneiderte Technologieberatung

-

Operational Excellence und Restrukturierung

Strategien für Erfolg und Stabilität

-

Deal Advisory

Problemlos Deals realisieren

-

Valuation & Economic and Dispute Advisory

Fachkompetenz für Ihre Fragestellungen

-

Unternehmen

Weil Ihr Unternehmen – ob national oder international – eine bessere Steuerberatung verdient.

-

Vermögende Privatkunden

Vermögen braucht Vertrauen, Transparenz und kluge Köpfe. Das können wir!

-

Finanzprozesse & Reporting

Unternehmensdaten messen und nutzbar machen

-

Immobilienwirtschaft

Beratung immobiliensteuerrechtlicher Spezialfragen

-

Finanzinstitute

Financial Services Tax – für Banken, Asset-Managements und Versicherungen

-

Tax im öffentlichen Sektor

Beratung und Services für die öffentliche Hand und Non-Profit-Organisationen

-

Arbeitsrecht

Vertretung für Unternehmen.

-

Commercial & Distribution

Einkauf und Vertrieb rechtssicher gestalten.

-

Compliance & Managerhaftung

Haftung für Ihr Unternehmen vermeiden.

-

Erben & Nachfolge

Überlassen Sie die Zukunft nicht dem Zufall.

-

Financial Services | Legal

Your Growth, Our Commitment.

-

Gesellschaftsrecht

Erfolgreiche Wirtschaftstätigkeit durch optimal gestaltete Gesellschaftsstrukturen.

-

Immobilienrecht

Alles über Immobilienwirtschaft, Hotellerie, Bau- und Architektenrecht, WEG und Mietrecht.

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Litigation | Dispute Resolution

Konflikte lösen.

-

Mergers & Acquisitions (M&A)

Ihr One-Stop-Dienstleister mit Fokus auf M&A-Transaktionen.

-

Restrukturierung & Insolvenz

Zukunft sichern in der Krise.

-

Energie, Telekommunikation und öffentliches Wirtschaftsrecht

Umfassende Beratung im Energierecht, Telekommunikationsrecht, öffentlichen Wirtschaftsrecht & regulierten Märkten.

-

Technology Consulting

Digitalisierung gemeinsam meistern

-

IT Assurance

Sichere Informationen als Grundlage optimaler Analyse und Unternehmenssteuerung.

-

Tax Technology

Ihre Steuerabteilung – zukunftsfähig und leistungsstark!

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Öffentlicher Sektor

Digitalisierung, Prozesse & Projekte

-

Cyber Security

Beratung und Services für den Mittelstand in Deutschland

-

Sicherheitsberatung

Auch in stürmischen Zeiten den Kurs behalten

-

SAP Beratung & Projektmanagement

Wir halten Ihnen den Rücken frei – für ein erfolgreiches SAP-Projekt.

-

Data Engineering, Data Analytics und Künstliche Intelligenz

Datenbasierte Entscheidungen treffen und das Potenzial der Daten nutzen!

-

Sustainability Strategy

Den Grundstein für Nachhaltigkeit legen

-

Sustainability Management

Den nachhaltigen Wandel steuern

-

Sustainability Legal

Rechtliche Anforderungen an die nachhaltige Unternehmensführung

-

Sustainability Reporting

Nachhaltigkeitsperformance kommunizieren und Compliance sicherstellen

-

Sustainable Finance

Nachhaltigkeit in Investitionsentscheidungen integrieren

-

Studie: ESG und Nachhaltigkeit im Mittelstand

Chancen erkennen, Risiken steuern

-

Expansion ins Ausland

Unsere Länderexpertise

-

Markteintritt in Deutschland

Ihr verlässlicher Partner

-

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen.

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen. -

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor.

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor. -

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen.

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen. -

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

-

Sicherheitsberatung

Höchster Anspruch an Ihre Resilienz

-

Beratung für Stadtwerke und Kommunen

Expertise für eine nachhaltige Zukunft

-

Digitalisierung, Prozesse & Projekte

Spezialisiert auf den öffentlichen Sektor

-

Work-Life-Balance

Starkes Engagement im Job und eine gute Work-Life-Balance kannst Du bei uns sehr gut kombinieren.

-

Entwicklung

Wir bieten Dir ein vielfältiges Portfolio und lebendiges Wachstum in einem starken Team. Deine Entwicklung ist unser Antrieb.

-

International Arbeiten

Unser internationales Netzwerk eröffnet Dir die Chance international zu arbeiten und interkulturelle Erfahrungen zu sammeln.

-

Diversity

Vielfalt ist Teil unserer DNA. Wir vereinen unterschiedlichste Fachrichtungen, Berufserfahrungen, Kulturen, Herkunftsländer, Altersgruppen und Geschlechter.

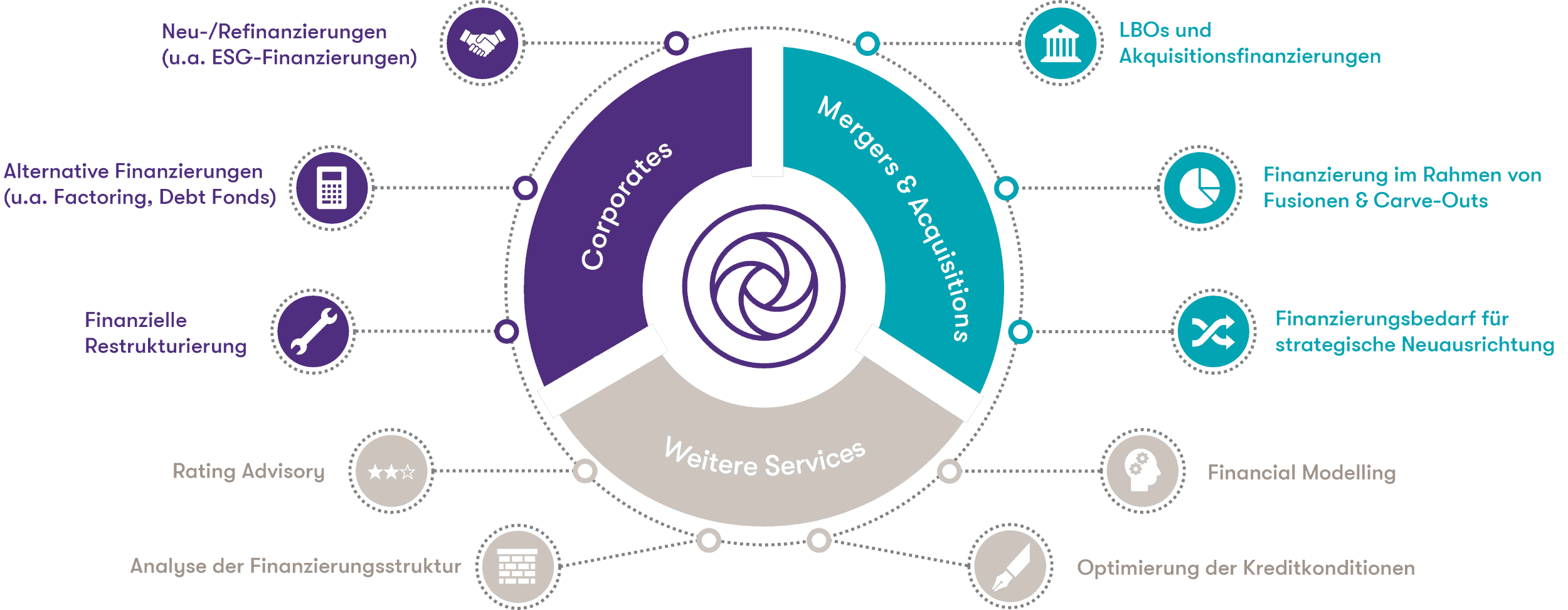

Wir beraten mittelständische Unternehmen und Finanzinvestoren

Die Landschaft der Fremdfinanzierung wird immer komplexer und herausfordernder. Wir navigieren unsere Mandanten sicher durch den Finanzierungsprozess.

Wir verschaffen Ihnen mit unserem Finanzierungs-Knowhow einen entscheidenden Verhandlungsvorteil, bei der Suche nach neuen Finanzierungsmöglichkeiten oder der Verhandlung bestehender Kredite.

Unser Debt Advisory Team besteht aus Finanzierungsspezialisten mit langjähriger Erfahrung. Wir prüfen Ihre Bonität, analysieren bestehende Finanzierungsstrukturen, zeigen Optimierungspotentiale auf und beraten unabhängig bei der Strukturierung, Verhandlung und Implementierung maßgeschneiderter Finanzierungslösungen zu bonitäts- und marktgerechten Konditionen, die auf Ihre Geschäftsstrategie und Risikobereitschaft abgestimmt sind.

Dabei nehmen wir uns Zeit, um Ihr Geschäft, Ihre strategischen Pläne und Ihren Finanzierungsbedarf zu verstehen.

Für uns bestehen dort Beratungsansätze, wo es um Finanzierungsthemen geht

Unser Fokus liegt darauf, Sie bei der Bewältigung komplexer Finanzierungsthemen zu unterstützen. Mit maßgeschneiderten Lösungen schaffen wir finanzielle Klarheit und Stabilität.

- Umsetzung von (Re-)Finanzierungsprozessen (u.a. Konsortialfinanzierungen, LBOs, KfW, Factoring etc.) durch Abwicklung und Steuerung eines kompetitiven Bieterprozesses zwischen Kreditgebern (Erstellung RfP, Info Memo).

- Begleitung und Beratung bei Term-Sheet und Kreditverhandlungen.

- Einwerbung markt- und bonitätsgerechter Finanzierungskonditionen.

- Sicherstellung eines optimierten und (kosten-)effizienten Dokumentationsprozesses (u.a. Auswahl).

- Grant Thornton Debt Advisory verfügt über ein BaFin-lizenziertes Ratingtool, das von zahlreichen Kreditinstituten selbst genutzt wird.

- Auf diese Weise haben wir die Möglichkeit, ein indikatives Ratingergebnis für Ihr Unternehmen zu ermitteln und Ihre Bonität zu bestimmen.

- Darüber hinaus besteht die Möglichkeit, Optimierungspotenziale aufzuzeigen und deren Auswirkungen auf das Ratingergebnis zu simulieren sowie deren Umsetzung zu begleiten.

- Erstellung von integrierten Finanzierungsmodellen sowie Simulation verschiedener Fremdkapitalstrukturen.

- Sparringspartner für Unternehmen während Kreditverhandlungen (u.a. Amendments und Waiver).

- Aufsetzen von Banken Reportings.

- Erstellung von Kredithandbüchern (u.a. Bedingungen, Reportingpflichten, Baskets, Zeitplan).

- ESG-Finanzierungen.

Warum einen Debt Advisor nutzen?

Durch die Nutzung unseres umfassenden Netzwerks von Finanzierern und die Durchführung eines optimierten, professionellen Finanzierungsprozesses maximieren wir die Finanzierungssicherheit.

Wir verfügen über ein erfahrenes Team mit langjähriger Finanzierungsexpertise und gewährleisten einen professionellen Prozessablauf.

Durch die Durchführung eines kompetitiven Bieterprozesses erzielen wir die besten auf dem Markt erhältlichen Bedingungen (z. B. in Bezug auf Preisgestaltung und Covenants).

Unsere Success Stories

Häufig gestellte Fragen zu Debt Advisory

Debt Advisory bezieht sich auf Beratungsdienste, die Unternehmen bei der Strukturierung und Einwerbung von Fremdmitteln unterstützen. Das Ziel ist es, für das Unternehmen den besten Finanzierungsweg bzw. die nachhaltigste Finanzierungsstrategie zu finden, um die Finanzierung zu optimieren, Risiken zu minimieren und die finanziellen Ziele zu erreichen.

Des Weiteren umfasst die Beratung auch die Begleitung bei finanziellen Restrukturierungen in schwierigeren Unternehmenszeiten.

Debt Advisory kann eine Vielzahl von Dienstleistungen umfassen, darunter:

a) Finanzierungsstrukturierung: Beratung zur Strukturierung bestehender Finanzierungen

b) Verhandlung von Kreditbedingungen: Unterstützung bei der Aushandlung von Krediten oder Anleihen mit Banken oder anderen Finanzinstituten.

c) Finanzielle Reorganisation: Unterstützung in einer Restrukturierungs- bzw. Krisensituation: Verhandlungen von gewünschten oder auch notwendigen Vertragsanpassungen, z.B. im Falle eines Vertragsbruches.

d) Beratung zu alternativen Finanzierungsquellen: Empfehlungen zu alternativen Finanzierungsmöglichkeiten, wie etwa Factoring, Asset-Backed Securities oder andere Finanzierungsformen.

e) Investitions- und Wachstumsfinanzierungen auch im Rahmen von anorganischem Wachstum (Akquisitionen).

f) Rating Advisory: Hierbei liegt der Fokus auf der Beratung rund um das Thema Unternehmensrating / Unternehmensbonität. Der Beratungsfokus kann dabei auf der Unterstützung bei einem erstmaligen externen Rating liegen oder auf der Beratung rund um das interne Rating des jeweiligen Finanzierungspartners. Hierbei geht es um die Überprüfung des bestehenden Ratings und das Aufzeigen von Optimierungspotenzialen zur Verbesserung der Kreditwürdigkeit und u.a. der Zinskonditionen. Grant Thornton Debt Advisory verfügt über ein BaFin-lizensiertes Ratingtool, das von zahlreichen Kreditinstituten selbst genutzt wird.

Für alle Unternehmen, die Finanzierungsbedarfe haben. Wir beraten typischerweise Unternehmen, Familienunternehmen, börsennotierte Unternehmen, Private Equity, Family Office und Unternehmen in Restrukturierungssituationen.

Unser erfahrenes Debt Advisory Team besteht aus Finanzierungsexperten, die Sie bei jeglichen Finanzierungsprojekten unabhängig, gezielt und wertschöpfend beraten. Hierdurch profitieren Sie von einem professionell geführten und strukturierten Finanzierungsprozess und können so auch, wenn notwendig, ihre internen Ressourcen deutlich entlasten.

Durch die Durchführung eines kompetitiven Bieterprozesses erzielen wir zudem die besten auf dem Markt erhältlichen Bedingungen in Bezug auf die Preisgestaltung und weiterer wesentlicher Vertragsbestandteile. Hierbei profitieren Sie unter anderem von unserer langjährigen Verhandlungsexpertise sowie von unserem umfangreichen Netzwerk, wodurch die Umsetzungswahrscheinlichkeit / Finanzierungssicherheit für Ihr Projekt maximiert wird.

Unser Team besteht aus Experten, die über langjährige Erfahrungen und umfangreiche Kenntnisse der lokalen Finanzierungsmärkte und Branchen verfügen, wodurch unsere Beratung alle Arten von Finanzierungsinstrumenten und Kapitalmarktfinanzierungen abdeckt.

Wir beraten typischerweise Unternehmen, Private-Equity-Gesellschaften und Family Offices bezüglich Refinanzierungen, LBOs und Akquisitionsfinanzierungen, finanzielle Restrukturierung, Factoring und Leasing, Anpassungen von Kreditverträgen und -konditionen sowie bei Themen rund ums Rating (Rating Advisory).

Wir beraten unabhängig und zum Vorteil unserer Mandanten. Unser Ziel ist es, eine für unsere Mandanten langfristige, tragbare Finanzierungsstrategie zu strukturieren und umzusetzen, welche die Belange der Unternehmensstrategie und Planung vollumfänglich berücksichtigt. Hierbei greifen wir auf unser breites und internationales Netzwerk zurück, um die für Sie am besten passenden Finanzierungspartner und Finanzierungsoptionen zu finden.

Als erfahrene Debt Advisor agieren wir in unseren Projekten stets kundenorientiert und passen unseren Serviceumfang in jedem Projekt auf die individuellen Belange unserer Kunden an.

Hierbei können Finanzierungsprojekte vollumfänglich begleiten werden oder auf Wunsch auch individuell im Laufe eines Projektes. Wir agieren für unsere Mandanten häufig im Hintergrund als Sparringspartner bei einzelnen Fragestellungen in einem Finanzierungsprozess oder bei allgemein aufkommenden Finanzierungsfragestellungen.

Jedes Vorgehen wird vor Projektstart individuell mit dem Kunden abgesprochen und ist im Laufe einer Beratung jederzeit flexibel anpassbar. So gewährleisten wir unseren Kunden zu jederzeit eine maximale Flexibilität.

Durch die Organisation eines wettbewerbsorientierten Ausschreibungsprozesses sichern wir Ihnen die bestmöglichen Konditionen, die aktuell auf dem Markt verfügbar sind – sowohl in Bezug auf die Preisgestaltung als auch auf andere wesentliche Vertragsbestandteile. Neben den erzielten Kosteneinsparungen legen wir besonderen Wert auf eine wirtschaftlich vorteilhafte Vertragsgestaltung. So stellen wir sicher, dass Sie auch langfristig über ausreichende Handlungsspielräume verfügen und zukunftssicher aufgestellt sind.

Gestalten Sie Ihren individuellen Informationsbedarf: Abonnieren Sie hier unsere kostenlosen Newsletter.