-

Audit

Durch unsere unabhängig und kompetent durchgeführten Prüfungsleistungen garantieren wir unseren Mandanten und deren Abschlussadressaten ein hohes Maß an Sicherheit und Vertrauen.

-

Assurance

Wir haben Assurance Service Lines im Bereich der prüfungsnahen Beratung etabliert, damit wir Sie bei der Identifizierung der für Sie relevanten Risiken und Herausforderungen unterstützen können.

-

Technology Consulting

Erhalten Sie maßgeschneiderte Technologieberatung

-

Operational Excellence und Restrukturierung

Strategien für Erfolg und Stabilität

-

Deal Advisory

Problemlos Deals realisieren

-

Valuation & Economic and Dispute Advisory

Fachkompetenz für Ihre Fragestellungen

-

Unternehmen

Weil Ihr Unternehmen – ob national oder international – eine bessere Steuerberatung verdient.

-

Vermögende Privatkunden

Vermögen braucht Vertrauen, Transparenz und kluge Köpfe. Das können wir!

-

Finanzprozesse & Reporting

Unternehmensdaten messen und nutzbar machen

-

Immobilienwirtschaft

Beratung immobiliensteuerrechtlicher Spezialfragen

-

Finanzinstitute

Financial Services Tax – für Banken, Asset-Managements und Versicherungen

-

Tax im öffentlichen Sektor

Beratung und Services für die öffentliche Hand und Non-Profit-Organisationen

-

Arbeitsrecht

Vertretung für Unternehmen.

-

Commercial & Distribution

Einkauf und Vertrieb rechtssicher gestalten.

-

Compliance & Managerhaftung

Haftung für Ihr Unternehmen vermeiden.

-

Erben & Nachfolge

Überlassen Sie die Zukunft nicht dem Zufall.

-

Financial Services | Legal

Your Growth, Our Commitment.

-

Gesellschaftsrecht

Erfolgreiche Wirtschaftstätigkeit durch optimal gestaltete Gesellschaftsstrukturen.

-

Immobilienrecht

Alles über Immobilienwirtschaft, Hotellerie, Bau- und Architektenrecht, WEG und Mietrecht.

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Litigation | Dispute Resolution

Konflikte lösen.

-

Mergers & Acquisitions (M&A)

Ihr One-Stop-Dienstleister mit Fokus auf M&A-Transaktionen.

-

Restrukturierung & Insolvenz

Zukunft sichern in der Krise.

-

Energie, Telekommunikation und öffentliches Wirtschaftsrecht

Umfassende Beratung im Energierecht, Telekommunikationsrecht, öffentlichen Wirtschaftsrecht & regulierten Märkten.

-

Technology Consulting

Digitalisierung gemeinsam meistern

-

IT Assurance

Sichere Informationen als Grundlage optimaler Analyse und Unternehmenssteuerung.

-

Tax Technology

Ihre Steuerabteilung – zukunftsfähig und leistungsstark!

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Öffentlicher Sektor

Digitalisierung, Prozesse & Projekte

-

Cyber Security

Beratung und Services für den Mittelstand in Deutschland

-

Sicherheitsberatung

Auch in stürmischen Zeiten den Kurs behalten

-

SAP Beratung & Projektmanagement

Wir halten Ihnen den Rücken frei – für ein erfolgreiches SAP-Projekt.

-

Data Engineering, Data Analytics und Künstliche Intelligenz

Datenbasierte Entscheidungen treffen und das Potenzial der Daten nutzen!

-

Sustainability Strategy

Den Grundstein für Nachhaltigkeit legen

-

Sustainability Management

Den nachhaltigen Wandel steuern

-

Sustainability Legal

Rechtliche Anforderungen an die nachhaltige Unternehmensführung

-

Sustainability Reporting

Nachhaltigkeitsperformance kommunizieren und Compliance sicherstellen

-

Sustainable Finance

Nachhaltigkeit in Investitionsentscheidungen integrieren

-

Studie: ESG und Nachhaltigkeit im Mittelstand

Chancen erkennen, Risiken steuern

-

Expansion ins Ausland

Unsere Länderexpertise

-

Markteintritt in Deutschland

Ihr verlässlicher Partner

-

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen.

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen. -

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor.

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor. -

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen.

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen. -

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

-

Sicherheitsberatung

Höchster Anspruch an Ihre Resilienz

-

Beratung für Stadtwerke und Kommunen

Expertise für eine nachhaltige Zukunft

-

Digitalisierung, Prozesse & Projekte

Spezialisiert auf den öffentlichen Sektor

-

Work-Life-Balance

Starkes Engagement im Job und eine gute Work-Life-Balance kannst Du bei uns sehr gut kombinieren.

-

Entwicklung

Wir bieten Dir ein vielfältiges Portfolio und lebendiges Wachstum in einem starken Team. Deine Entwicklung ist unser Antrieb.

-

International Arbeiten

Unser internationales Netzwerk eröffnet Dir die Chance international zu arbeiten und interkulturelle Erfahrungen zu sammeln.

-

Diversity

Vielfalt ist Teil unserer DNA. Wir vereinen unterschiedlichste Fachrichtungen, Berufserfahrungen, Kulturen, Herkunftsländer, Altersgruppen und Geschlechter.

Die Mineralölwirtschaft und der THG-Quotenhandel

Die Mineralölwirtschaft (sog. Quotenverpflichtete (QV)) sind verpflichtet, ihre Treibhausgasemissionen durch das Inverkehrbringen von z.B. Biokraftstoffen zu senken. Die jeweilige Treibhausgaseinsparung ist prozentual festgelegt und beträgt im Jahr 2022 sieben Prozent. Bis 2030 steigt sie auf 25 Prozent an.

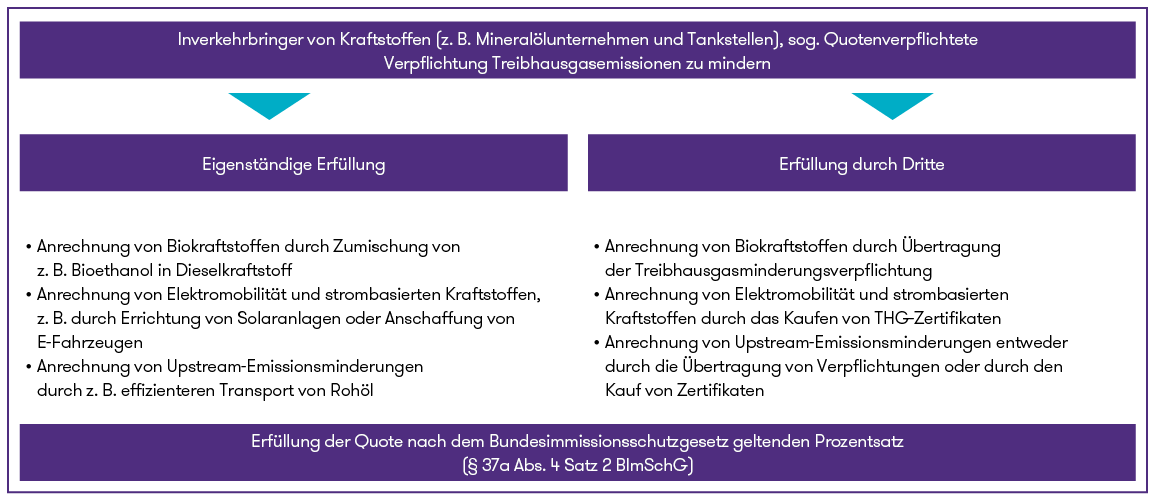

Die QV können die THG-Quote entweder eigenständig oder durch Dritte erfüllen, wie das folgende Schaubild:

Die umsatzsteuerliche Behandlung des THG-Quotenhandels im B2B Geschäft (Erfüllung durch Dritte)

Die umsatzsteuerliche Behandlung des THG-Quotenhandels haben wir für Sie mittels der drei üblichen Fall-Szenarien skizziert.

Grundsätzlich gibt es im THG-Quotenhandel in der Regel folgende Parteien:

- den Quotenverpflichteten (QV). Er hat die gesetzliche Pflicht, die THG-Quote zu mindern.

- Dritte: Inhaber von Zertifikaten bzw. Übernehmer von Verpflichtungen

- Vermittler, wie Plattformen, der QV und Dritte zusammenbringt, bzw. Zertifikate bündelt.

Umsatzsteuerlich sind drei Fallkonstellation zu unterscheiden:

Fall 1: Übertragung der THG-Minderungsverpflichtung bzw. der Upstream-Emissionsminderungsverpflichtung (Kommissionsgeschäft)

Kann oder will das quotenverpflichtete Unternehmen Kraftstoffe nicht selbst in Verkehr bringen, besteht die Möglichkeit, die Erfüllung der Quotenverpflichtung vertraglich auf ein anderes Unternehmen zu übertragen. Das heißt, dass ein anderes Unternehmen die anrechenbaren Kraftstoffe in Verkehr bringt und das quotenverpflichtete Unternehmen sich dies auf seine Verpflichtung anrechnen lässt. Verpflichtete können dabei nur die Erfüllung ihrer Verpflichtung übertragen, nicht die Verpflichtung selbst.

In diesen Fällen ist mit dem Vermittler ein Geschäftsbesorgungsvertrag über die Besorgung eines Dritten zur Erfüllung von Verpflichtungen zur Minderung von Treibhausgasemissionen abzuschließen. So handelt der Vermittler im eigenen Namen aber auf Rechnung des QV. Unter umsatzsteuerlichen Gesichtspunkten liegt eine sog. Dienstleistungskommission vor. Sie regelt für diese Fälle, , dass diese Leistung als an ihn und von ihm erbracht gilt. Abweichend vom Zivilrecht wird umsatzsteuerrechtlich so eine Leistungskette fingiert.

Dies hat den Vorteil, dass der Vermittler dem QV die Übernahme der Erfüllungsverpflichtung in Rechnung stellen kann. Im Ergebnis muss er damit seine Provision nicht offenlegen. Ausgehend von in Deutschland ansässigen QV und Vermittler ist die Rechnung vom Vermittler an den QV mit Umsatzsteuer auszuweisen.

Fall 2: Erwerb von THG-Quoten von Straßenfahrzeugen mit Elektroantrieb

Bei diesem Geschäftsmodell lassen sich die Vermittler die Rechte zur Nutzung der THG-Quote einmalig z.B. von Besitzern von E-Autos übertragen (sog. Pooling). Dadurch werden die Vermittler selbst zum Quotenhandel berechtigt. Sie können sich so selbst vom Umweltbundesamt die Bescheinigung über energetische Mengen elektrischen Stroms ausstellen lassen. Danach verkaufen die Vermittler im eigenen Namen und auf eigene Rechnung diese Zertifikate an die QV. Der Vermittler agiert damit als Eigenhändler und erbringt so im eigenen Namen und auf eigene Rechnung eine sonstige Leistung an den QV, die dem Reverse-Charge-Verfahren nach § 13b Abs. 3 Nr. 6 UStG unterliegt. Der QV hat die Umsatzsteuer abzuführen und hat grundsätzlich in gleicher Höhe einen Vorsteuerabzug.

Fall 3: Erwerb von Upstream-Emissionszertifikaten (UER-Zertifikate)

Bei dem Erwerb von UER-Zertifikaten werden die UER-Zertifikate direkt vom Dritten auf den QV übertragen. Der Vermittler selbst kann kein Konto zum Erwerb solcher Zertifikate beim Bundesumweltamt beantragen, weil er weder Projektträger noch Verpflichteter ist.

In diesen Fällen sollte mit dem Vermittler ein Geschäftsbesorgungsvertrag über die Besorgung eines Dritten zum Erwerb von UER-Zertifikaten abgeschlossen werden. Im Rahmen des Vertrages handelt der Vermittler im eigenen Namen aber auf Rechnung von QV. Unter umsatzsteuerlichen Gesichtspunkten liegt auch hier eine sog. Dienstleistungskommission vor, bei der eine sonstige Leistung vom Dritten an den Vermittler und vom Vermittler an den QV erbracht wird.

Sind sowohl QV als auch der Vermittler in Deutschland ansässig, ist die Rechnung vom Vermittler an den QV ohne Umsatzsteuer auszuweisen, da die Übertragung der UER-Zertifikate unter § 13b Abs. 2 Nr. 6 UStG fällt.