-

Audit

Durch unsere unabhängig und kompetent durchgeführten Prüfungsleistungen garantieren wir unseren Mandanten und deren Abschlussadressaten ein hohes Maß an Sicherheit und Vertrauen.

-

Assurance

Wir haben Assurance Service Lines im Bereich der prüfungsnahen Beratung etabliert, damit wir Sie bei der Identifizierung der für Sie relevanten Risiken und Herausforderungen unterstützen können.

-

Technology Consulting

Erhalten Sie maßgeschneiderte Technologieberatung

-

Operational Excellence und Restrukturierung

Strategien für Erfolg und Stabilität

-

Deal Advisory

Problemlos Deals realisieren

-

Valuation & Economic and Dispute Advisory

Fachkompetenz für Ihre Fragestellungen

-

Unternehmen

Weil Ihr Unternehmen – ob national oder international – eine bessere Steuerberatung verdient.

-

Vermögende Privatkunden

Vermögen braucht Vertrauen, Transparenz und kluge Köpfe. Das können wir!

-

Finanzprozesse & Reporting

Unternehmensdaten messen und nutzbar machen

-

Immobilienwirtschaft

Beratung immobiliensteuerrechtlicher Spezialfragen

-

Finanzinstitute

Financial Services Tax – für Banken, Asset-Managements und Versicherungen

-

Tax im öffentlichen Sektor

Beratung und Services für die öffentliche Hand und Non-Profit-Organisationen

-

Arbeitsrecht

Vertretung für Unternehmen.

-

Commercial & Distribution

Einkauf und Vertrieb rechtssicher gestalten.

-

Compliance & Managerhaftung

Haftung für Ihr Unternehmen vermeiden.

-

Erben & Nachfolge

Überlassen Sie die Zukunft nicht dem Zufall.

-

Financial Services | Legal

Your Growth, Our Commitment.

-

Gesellschaftsrecht

Erfolgreiche Wirtschaftstätigkeit durch optimal gestaltete Gesellschaftsstrukturen.

-

Immobilienrecht

Alles über Immobilienwirtschaft, Hotellerie, Bau- und Architektenrecht, WEG und Mietrecht.

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Litigation | Dispute Resolution

Konflikte lösen.

-

Mergers & Acquisitions (M&A)

Ihr One-Stop-Dienstleister mit Fokus auf M&A-Transaktionen.

-

Restrukturierung & Insolvenz

Zukunft sichern in der Krise.

-

Energie, Telekommunikation und öffentliches Wirtschaftsrecht

Umfassende Beratung im Energierecht, Telekommunikationsrecht, öffentlichen Wirtschaftsrecht & regulierten Märkten.

-

Technology Consulting

Digitalisierung gemeinsam meistern

-

IT Assurance

Sichere Informationen als Grundlage optimaler Analyse und Unternehmenssteuerung.

-

Tax Technology

Ihre Steuerabteilung – zukunftsfähig und leistungsstark!

-

IT, IP & Datenschutz

IT-Sicherheit und digitale Innovationen.

-

Öffentlicher Sektor

Digitalisierung, Prozesse & Projekte

-

Cyber Security

Beratung und Services für den Mittelstand in Deutschland

-

Sicherheitsberatung

Auch in stürmischen Zeiten den Kurs behalten

-

SAP Beratung & Projektmanagement

Wir halten Ihnen den Rücken frei – für ein erfolgreiches SAP-Projekt.

-

Data Engineering, Data Analytics und Künstliche Intelligenz

Datenbasierte Entscheidungen treffen und das Potenzial der Daten nutzen!

-

Sustainability Strategy

Den Grundstein für Nachhaltigkeit legen

-

Sustainability Management

Den nachhaltigen Wandel steuern

-

Sustainability Legal

Rechtliche Anforderungen an die nachhaltige Unternehmensführung

-

Sustainability Reporting

Nachhaltigkeitsperformance kommunizieren und Compliance sicherstellen

-

Sustainable Finance

Nachhaltigkeit in Investitionsentscheidungen integrieren

-

Studie: ESG und Nachhaltigkeit im Mittelstand

Chancen erkennen, Risiken steuern

-

Expansion ins Ausland

Unsere Länderexpertise

-

Markteintritt in Deutschland

Ihr verlässlicher Partner

-

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen.

GRANT THORNTON OPINION in der ESG Automotive Nachhaltigkeitsthemen als Risiken und Chancen erkennenSenior Manager Dr. Stefan Hannen hat mit dem Magazin „Mobilität“, das als Beilage der Tageszeitung „Die Welt“ erscheint, über neue Geschäftsmodelle und aufkommende Reporting- und Kommunikationsverpflichtungen in der Automobilbranche gesprochen. -

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor.

Pillar 2 Diskussionsentwurf für deutsches Umsetzungsgesetz liegt vorDie im Entwurf enthaltenen Regelungen sollen in einem eigenen neuen Gesetz „zur Gewährleistung einer globalen Mindestbesteuerung für Unternehmensgruppen“ verankert werden. Wir stellen die wichtigsten Punkte vor. -

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen.

Rechnungslegung Auswirkungen der neuen US-GesetzgebungZwei von Präsident Joe Biden unterzeichnete Gesetze haben Auswirkungen auf den Zugang zum US-amerikanischen Markt für europäische Automobilhersteller. Deutsche Unternehmen mit geschäftlichen Beziehungen in die USA sollten insbesondere die bilanzielle Behandlung der gesetzlichen Neuerungen sorgfältig prüfen. -

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

Interview Dynamic Dashboarding für Volvo Car GermanyWir haben gemeinsam mit Volvo Car Germany eine szenariobasierte und dynamische Dashboardlösung für den Finance Bereich bei dem Unternehmen entwickelt.

-

Sicherheitsberatung

Höchster Anspruch an Ihre Resilienz

-

Beratung für Stadtwerke und Kommunen

Expertise für eine nachhaltige Zukunft

-

Digitalisierung, Prozesse & Projekte

Spezialisiert auf den öffentlichen Sektor

-

Work-Life-Balance

Starkes Engagement im Job und eine gute Work-Life-Balance kannst Du bei uns sehr gut kombinieren.

-

Entwicklung

Wir bieten Dir ein vielfältiges Portfolio und lebendiges Wachstum in einem starken Team. Deine Entwicklung ist unser Antrieb.

-

International Arbeiten

Unser internationales Netzwerk eröffnet Dir die Chance international zu arbeiten und interkulturelle Erfahrungen zu sammeln.

-

Diversity

Vielfalt ist Teil unserer DNA. Wir vereinen unterschiedlichste Fachrichtungen, Berufserfahrungen, Kulturen, Herkunftsländer, Altersgruppen und Geschlechter.

Aus umsatzsteuerlicher Sicht stellt sich regelmäßig die Differenzierungsfrage, ob die von den Lieferanten geleisteten WKZ

- Entgelte für eine gesonderte (Werbe-)leistung des Händlers darstellen oder

- als eine Entgeltminderung der (zuvor) getätigten Warenverkäufe durch den Lieferanten an den Händler anzusehen sind.

Eine zutreffende umsatzsteuerliche Einordnung der WKZ sowie die Schaffung einer adäquaten Beleglage vermeidet erhebliches Risikopotenzial gegenüber der Finanzverwaltung.

Im internationalen Kontext können WKZ zudem – je nach Sachverhalt – zu erhöhten Herausforderungen bei der Findung des zutreffenden umsatzsteuerlichen Leistungsortes führen.

Nicht zuletzt auch infolge der Anzahl an Sachverhalten, bei denen WKZ auf verschiedenste Art und Weise vereinbart werden, kann die steuerliche Verarbeitung auch IT-technische Herausforderungen mit sich bringen. In diesem Artikel werden wir uns daher auch mit den typischen IT-technischen Herausforderungen auseinandersetzen, insbesondere im Zusammenhang mit der Integration von Systemen, und Möglichkeiten aufzeigen, wie Unternehmen sich optimal darauf vorbereiten können.

Neben der Skizzierung der umsatzsteuerlichen Kernpunkte, werden daher auch technische Aspekte für eine zutreffende Abbildung von WKZ im Handel aufgezeigt.

Umsatzsteuerliche Aspekte

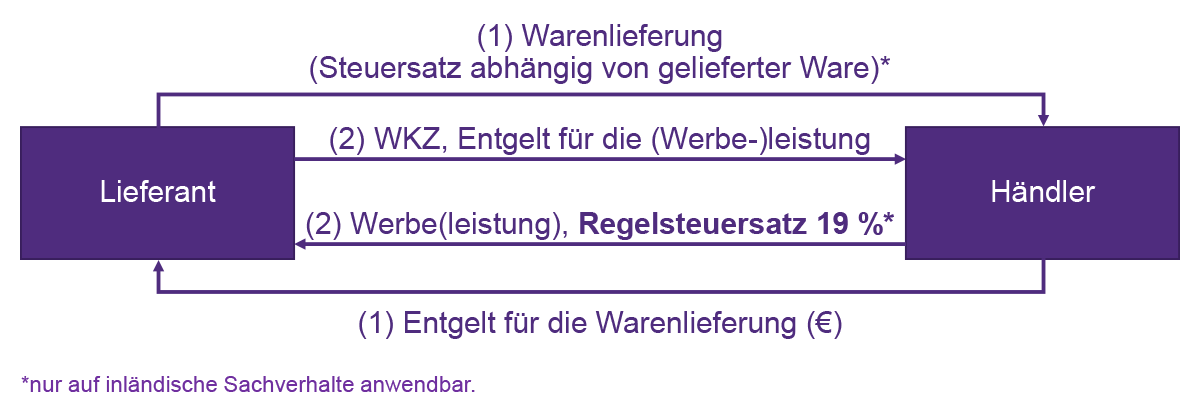

WKZ als Entgelt für eine (eigenständige) sonstige Leistung

Die von den Lieferanten geleisteten WKZ sind als Entgelt für eine (separate) (Werbe-)leistung des Händlers an den Lieferanten anzusehen (Abschnitt. 10.2 Absatz. 2 Nummer 1 bis 4 Umsatzsteueranwendungserlass (UStAE), sofern:

- ein Leistungsaustausch zwischen dem Händler (leistender Unternehmer) und dem Lieferanten (Leistungsempfänger) besteht. Es bedarf daher eines wechselseitigen Zusammenhangs zwischen (Werbe-)Leistung (des Händlers) und Gegenleistung (WKZ des Lieferanten);

- ein unmittelbarer Zusammenhang zwischen der erbrachten (Werbe-)Leistung und den WKZ (an sich) besteht, also wenn der Händler seine Leistung – insbesondere bei gegenseitigen Verträgen – erkennbar wegen den WKZ erbringt. Diese Verknüpfung ergibt sich in der Regel aus den (vertraglichen) Vereinbarungen zwischen den Parteien (vgl. auch Abschnitt 10.2 Absatz 2 Satz 2 UStAE);

- der Lieferant durch die erhaltene (Werbe-)leistung einen Vorteil bezieht, auf dessen Grund er als Empfänger einer Leistung angesehen werden kann.

- beim Lieferanten ein Verbrauch der bezogenen Leistung vorliegt.

Bei Vorliegen der Voraussetzungen bilden die WKZ das Entgelt für eine von den Händlern an die Lieferanten ausgeführte eigenständige (sonstige) Leistung, § 3 Absatz 9 Satz 1 UStG. Dies hat zur Folge, dass – unabhängig vom Umsatzsteuersatz der zugrundeliegenden Warenlieferung – die Leistung des Händlers dem Regelsteuersatz unterliegt.

Im Hinblick auf die Beleglage folgt daraus, dass der Händler über seine (Werbe-)leistung eine ordnungsgemäße Rechnung im Sinne des § 14 Absatz 4 UStG gegenüber den Lieferanten auszustellen hat, die dem Lieferanten grundsätzlich den Vorsteuerabzug zu ermöglichen hat.

Quelle: Grant Thornton Germany

„What can go wrong?“: Sofern die WKZ irrigerweise als Entgeltminderung einer ursprünglich getätigten Lieferung seitens des Lieferanten eingeordnet werden, können sich speziell im „Food-Segment“ schnell Steuersatzdifferenzen ergeben, wenn der Händler seinen Vorsteuerabzug um den ermäßigten Umsatzsteuersatz (7 Prozent) mindert, statt die Dienstleistung unter Anwendung des Regelsteuersatzes (19 Prozent) abzuführen.

Auf Ebene des Lieferanten kann zudem ein Vorsteuerabzug erst erfolgen, wenn dieser eine ordnungsgemäße Rechnung über die vom Händler getätigte Leistung erhalten hat. Sofern Altjahre betroffen sind, kann eine Abbildung des umsatzsteuerlich korrekten Zustandes mittels entsprechender Belege sowohl auf Ebene des Lieferanten als auch des Händlers zu umsatzsteuerlichen Zinsschäden führen.

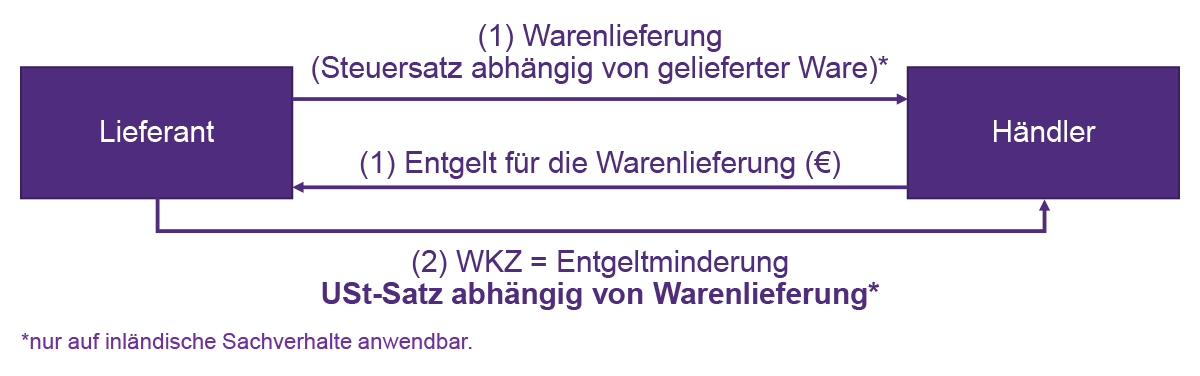

WKZ als Minderung der Bemessungsgrundlage

Die WKZ sind als eine Minderung der Bemessungsgrundlage der Umsatzsteuer für die (zugrundeliegende) Warenlieferung anzusehen (Abschnitt 10.3 Absatz 2 Satz 4 UStAE), sofern

- auf Ebene des Händlers keine Verpflichtung zur Werbung (gegenüber dem Lieferanten) besteht,

- der Händler die Werbung im eigenen Interesse am Erfolg der Werbemaßnahme ausführt und

- die Gewährung der WKZ nicht losgelöst von der Warenlieferung erfolgt, sondern eng mit dieser verknüpft ist.

Bei Einordnung der WKZ als Entgeltminderung für ursprüngliche Lieferungen des Lieferanten, wird auf Ebene des Lieferanten die Umsatzsteuer unter Anwendung des für die Lieferung maßgeblichen Umsatzsteuersatzes gemindert. Korrespondierend hat der Lieferant seinen Vorsteuerabzug zu mindern, § 17 Absatz 1 Satz 1, 2 UStG.

Im Rahmen von Entgeltminderungen besteht nur die Verpflichtung zur Ausstellung eines Beleges (keine umsatzsteuerliche Rechnung), sofern über Entgeltminderungen mit verschiedenen Umsatzsteuersätzen abgerechnet wird, § 17 Absatz 4 UStG.

Quelle: Grant Thornton Germany

„What can go wrong?“: Sofern die WKZ unzutreffend als Entgelt einer eigenständigen (Werbe-)leistung eingeordnet werden, kann der Händler unter Umständen seine in Rechnung gestellte Umsatzsteuer als „unberechtigten Steuerausweis“ schulden, da er die Leistung, über die er fakturiert, nicht erbracht hat, § 14c Absatz 2 UStG – dies erfolgt schlimmstenfalls zusätzlich zu der (zutreffenden) Vorsteuerminderung aus der Entgeltminderung.

Auf Ebene des Lieferanten könnte ebenjene Qualifizierung der fakturierten (Werbe-)leistung zur Versagung des Vorsteuerabzuges führen, Abschnitt 15.2 Absatz 1 Satz 2 UStAE, da ein oben genannter „unberechtigter Steuerausweis“ vorliegt. Zwar bestehen grundsätzlich Möglichkeiten zur Rechnungsberichtigung zur Erlangung des Vorsteuerabzuges, jedoch bestehen keine Möglichkeiten einer rückwirkenden Rechnungsberichtigung in Fällen von unberechtigten Steuerausweisen (BMF, Schreiben vom 18. September 2020 – III C 2 - S 7286-a/19/10001 :001, DOK 2020/0920350 Rz. 20.)

Exkurs: WKZ im internationalen Kontext

In Bezug auf die vorgenannten Differenzierungen ergeben sich bei WKZ im internationalen Kontext zusätzliche umsatzsteuerliche Themenstellungen. Denkbar sind hier beispielsweise Sachverhalte, bei denen der Sitz des Lieferanten als Empfänger von eigenständigen (Werbe-)leistungen durch den Händler maßgeblich sein kann und sich dieser nicht zwangsläufig mit dem Ort der Lieferung decken muss, indem die ursprünglichen Warenlieferungen bewirkt wurden.

Neben daraus resultierenden Themen rund um die Beleglage, können sich bei grenzüberschreitenden (Werbe-)leistungen auch Verpflichtungen bezüglich Zusammenfassenden Meldungen ergeben.

Aspekte aus IT-Sicht

Typische IT-technische Herausforderungen bei der Verarbeitung von WKZ beginnen häufig mit der Erfassung von Daten, erstrecken sich über ihre Verarbeitung bis hin zu ihrer Übermittlung. Ferner ergeben sich zuweilen Fragestellungen im Zusammenhang mit der Integration von Daten zwischen verschiedenen Systemen und Plattformen. Nicht zuletzt sind datenschutzrechtliche Aspekte zu beachten, da die vereinbarten WKZ ein bekanntlich wohl gehütetes Geheimnis im Handel darstellen.

Datenerfassung

Die Datenerfassung bildet eine der größten Herausforderungen bei der Verarbeitung von WKZ. Die Daten stammen zuweilen von den einzelnen Konditionsvereinbarungen zwischen Lieferanten und Händlern. Da Letztere nicht nur Informationen über die Höhe der WKZ, sondern auch über ihre umsatzsteuerliche Einordnung enthalten, ist zunächst auch eine zutreffende Stammdatenpflege des Vertragspartners unabdingbar, um eine zutreffende steuerliche Verbuchung zu gewährleisten.

Datenverarbeitung

Je nach Ausgestaltung des Sachverhalts sind WKZ auf verschiedenen Konten zu klassifizieren (zum Beispiel Erlösminderungen, sonstige betriebliche Erträge etc.), um sicherzustellen, dass diese korrekt verbucht werden. Um der umsatzsteuerlichen Einordnung Rechnung zu tragen, sind in IT-Systemen die jeweiligen (Umsatz-)steuerschlüssel / Steuercodes zu hinterlegen und je nach Ausgestaltung des Sachverhaltes anzuweisen.

Datenübermittlung

Insbesondere im internationalen Kontext, sind – neben den Formularen zu Umsatzsteuermeldungen – zuweilen auch umsatzsteuerrelevante Buchhaltungsdaten (Standard Audit File for Tax (SAF-T, sales and purchase ledger) an die Finanzverwaltung zu übermitteln.

Die Übermittlung dieser Daten an die zuständigen Steuerbehörden kann ebenfalls eine Herausforderung darstellen, da sie möglicherweise in bestimmten Formaten und innerhalb bestimmter Fristen übermittelt werden müssen. Hier ist es wichtig, sicherzustellen, dass die Daten korrekt übermittelt und von den Behörden akzeptiert werden.

Integration von Systemen

Die Integration von verschiedenen Systemen und Plattformen, die an der Erfassung, Verarbeitung und Übermittlung von Daten beteiligt sind, kann eine weitere Herausforderung darstellen. Es muss sichergestellt werden, dass die Daten zwischen den Systemen nahtlos übertragen werden und dass sie in einer konsistenten Form vorliegen, um ihre steuerliche Verarbeitung zu erleichtern. In der Praxis kann dies zum Beispiel die Verbindung zwischen Systemen aus der Einkaufsabteilung (Procurement) und der Buchhaltung (Accounting) sein.

Eine Möglichkeit, die Integration von Systemen zu erleichtern, besteht darin, APIs (Application Programming Interfaces) zu verwenden. APIs sind Schnittstellen, die es verschiedenen Systemen ermöglichen, miteinander zu kommunizieren und Daten auszutauschen. Indem Unternehmen APIs verwenden, können sie die Integration von Systemen vereinfachen und die Übertragung von Daten zwischen verschiedenen Systemen erleichtern.

Dies soll am Beispiel eines Großhandelsunternehmens, das erfolgreich ein API-Management eingeführt hat, verdeutlicht werden.

Das Unternehmen stand vor der Herausforderung, eine effiziente Beschaffung und Bestandsverwaltung zu gewährleisten, insbesondere im Hinblick auf den Umgang mit Lieferanten und Bestellungen und damit verbundenen WKZ. Es musste sicherstellen, dass es die richtigen Produkte zum richtigen Zeitpunkt, zum richtigen Preis und mit den richtigen steuerlichen Rahmenbedingungen einkauft, um eine optimale Verfügbarkeit der Waren zu gewährleisten.

Dazu führte das Unternehmen ein API-Management-System ein, das es ihm ermöglichte, Bestellungen und Bestandsverwaltungssysteme direkt mit den Systemen seiner Lieferanten zu integrieren. Die API half auch dabei, Echtzeitdaten über Bestellungen und Lieferungen zu erhalten, um Bestände besser verwalten und die Lieferkette optimieren zu können (Stichwort Lieferkettensorgfaltspflichtengesetz).

Durch die Einführung dieses API-Management-Systems konnte das Großhandelsunternehmen seine Beschaffungs- und Bestandsverwaltungssysteme automatisieren und optimieren, was zu einer höheren Effizienz und Kosteneinsparungen führte. Das Unternehmen konnte auch die Genauigkeit und Zuverlässigkeit von Bestellungen und Lieferungen verbessern, indem es auf Echtzeitdaten zugreifen konnte. Darüber hinaus half die API, die Beziehung zu Lieferanten zu verbessern, indem sie den Informationsaustausch erleichterte und die Kommunikation zwischen den Parteien verbesserte.

Insgesamt konnte das Unternehmen durch die Einführung einer API-basierten Lösung seine Beschaffungs- und Bestandsverwaltungssysteme automatisieren und optimieren, was zu höherer Effizienz, Kosteneinsparungen und besseren Beziehungen zu Lieferanten führte. Das Unternehmen konnte sich auch besser auf die Beschaffung von Waren konzentrieren und die Verfügbarkeit von Waren in seinen Filialen sicherstellen.

Sicherheit und Datenschutz

Die Verarbeitung von sensiblen Daten wie WKZ erfordert eine hohe Sicherheit und Datenschutz. Unternehmen müssen sicherstellen, dass die Daten sicher gespeichert und übertragen werden, um zu verhindern, dass sie in falsche Hände geraten.

Praxishinweis

Es bleibt festzuhalten, dass das Fehlerpotenzial einer unzutreffenden Einordnung von WKZ immens sein kann. Die Sicherstellung einer zutreffenden umsatzsteuerlichen Abbildung und infolgedessen einer adäquaten Beleglage bleibt daher unabdingbar.

Ferner ist zu empfehlen, umsatzsteuerliche Themen frühzeitig in Vertragsverhandlungen zu den WKZ zu adressieren und auch entsprechend zu dokumentieren, um Begründungen für eine Einordnung für spätere Betriebsprüfungen vorweisen zu können.

Zusammenfassend lässt sich sagen, dass Unternehmen im Retail-Sektor bei der Verarbeitung von Werbekostenzuschüssen neben steuerlichen Aspekten auch mit verschiedenen IT-technischen Fragestellungen konfrontiert sind. Eine der größten Herausforderungen neben der steuerlichen und rechtlichen Basis ist die Integration von Systemen, um eine nahtlose und effiziente Verarbeitung der WKZ zu ermöglichen.

Die Einführung eines API-Management-Systems kann Unternehmen dabei helfen, diese Herausforderungen zu bewältigen, indem es eine automatisierte und optimierte Verarbeitung der WKZ ermöglicht. Unternehmen können von der Echtzeitdatenverarbeitung und der verbesserten Beziehung zu Lieferanten zusätzlich profitieren, was letztendlich zu höherer Effizienz, Kosteneinsparungen und besserem Kundenservice führt.